Блог им. vds1234 |Американские эмитенты: отчетность Intuitive Surgical

- 26 января 2020, 12:40

- |

Добрый день, друзья!

Пока весь мир с ужасом следит за развитием ситуации вокруг нового китайского коронавируса, продолжается сезон финансовых отчетов компаний фондового рынка США. Из числа эмитентов, уже опубликовавших свои отчеты, 68% компаний отчитались лучше ожиданий аналитиков, 23% – хуже ниже (остальные – в соответствии с ожиданиями).

Со своей стороны я также продолжаю мониторинг отчетов эмитентов с наибольшим потенциалом конкурентоспособности (https://smart-lab.ru/blog/586423.php).

На прошедшей неделе (в четверг, 23 января, после закрытия рынка) был опубликован отчет производителя роботизированных хирургических систем Intuitive Surgical (ISRG). Подробно об этой компании я рассказывал здесь: https://smart-lab.ru/blog/544842.php.

В соответствии с опубликованной отчетностью (https://www.sec.gov/Archives/edgar/data/1035267/000103526720000011/a20191231ex-991.htm) рентабельность продаж компании за 4 квартал 2019 года составила 28%, рост выручки к АППГ – более 22%, а доля собственного капитала в структуре источников составила 85%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. vds1234 |Американские эмитенты: отчетность Fastenal

- 19 января 2020, 18:51

- |

Добрый день, друзья!

На прошедшей неделе стартовал сезон публикации финансовых отчетов эмитентов фондового рынка США.

Уже отчитавшиеся компании показывают разнонаправленную динамику финансовых результатов. В то же время, отсутствие выраженной положительной тенденции в доходах американских компаний никак не мешает заливаемому деньгами индексу S&P500 ежедневно обновлять исторические максимумы.

Первым из интересующих нас эмитентов (полный список см. здесь: https://smart-lab.ru/blog/586423.php) отчитался Fastenal (FAST), опубликовав свой финансовый отчет 17 января до открытия рынка.

В соответствии с опубликованной отчетностью (https://www.sec.gov/ix?doc=/Archives/edgar/data/815556/000081555619000058/fast9301910q.htm) рентабельность продаж за 4 квартал 2019 года составила 14%, рост выручки к АППГ – чуть менее 4%, а коэффициент текущей ликвидности – 4,5х.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: сезон отчетов за 4 квартал 2019 г.

- 12 января 2020, 15:59

- |

Добрый день, друзья!

В ближайшие дни стартует сезон отчетностей американских компаний за 4 квартал 2019 г. С одной стороны, в текущей геополитической обстановке, внимание аналитиков в большей степени направлено на развитие событий в Ирано-Американо-Иракском треугольнике.

В то же время, публикация финансовых отчетов, а также сопровождающих их прогнозов и оценок, всегда повышает волатильность фондового рынка, вызывая мощные изменения цен как на акции отдельных эмитентов, так и целых секторов экономики. Поэтому в ближайшие недели я буду внимательно следить за выходом отчетностей эмитентов американского фондового рынка.

Моя тактика на сезон отчетностей очень проста: продавать акции компаний, финансовые показатели которых показывают снижение потенциала конкурентоспособности, и вместо них покупать ценные бумаги эмитентов, отчеты которых будут свидетельствовать об усилении конкурентных позиций.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор Fastenal

- 08 января 2020, 12:50

- |

Добрый день, друзья!

Война – войной, а сезон финансовых отчетов никто не отменял. Поэтому я продолжаю обзор наиболее конкурентоспособных американских эмитентов, за отчетами которых я буду следить с особым вниманием.

Среди них – американская компания Fastenal (FAST), которая была основана в 1968 году и специализируется на дистрибуции крепежных изделий, а также другие промышленных и строительных материалов. Особенность компании состоит в том, что она почти ничего не производит сама, фокусируясь на цепочках поставок продукции (включая широкую розничную сеть из более чем 2300 торговых точек по всему миру).

Компания весьма преуспела в распределительной логистике, что обусловило уверенный рост её денежных потоков и капитализации: с 2016 по 2018 гг. годовая выручка компании возросла с 3 962 до 4 965 млн. USD (на 25,3%), годовая прибыль – с 499 до 752 млн. USD (на 50,7%), а цена акции удвоилась с 18 до 36 USD.

Финансовые показатели компании за III квартал 2019 г. также впечатляют: рентабельность продаж превышает 15%, рост выручки к АППГ – около 8%, а коэффициент текущей ликвидности превышает 4,5х (более подробно с финансовыми показателями можно ознакомиться здесь: https://www.morningstar.com/stocks/xnas/fast/financials).

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: итоги 2019 года

- 05 января 2020, 12:01

- |

Добрый день, друзья!

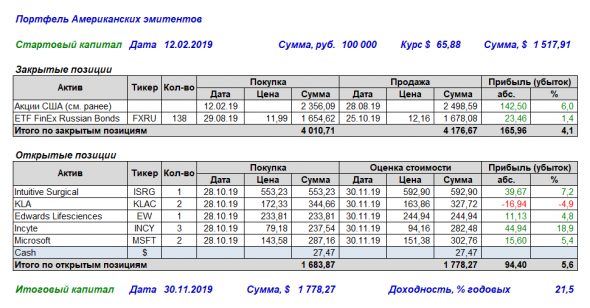

Наступил 2020 год, в связи с чем я поздравляю всех Смарт-лабовцев с наступившими праздниками, желаю здоровья и всех благ! Завершение 2019 года дает повод подвести его итоги и проанализировать эффективность применяемой мной системы формирования портфеля американских эмитентов.

Краткое содержание предыдущих серий:

Основная цель моего публичного портфеля – показать, что успешно торговать на фондовых рынках США можно даже небольшим депозитом без открытия счетов у иностранных брокеров. 12 февраля 2019 г. я сконвертировал 100 000 рублей в доллары США и через российского брокера купил акции американских эмитентов на Санкт-Петербургской бирже.

(https://smart-lab.ru/blog/523197.php#comment9452092)

Выбор эмитентов осуществляю на основании оценки их конкурентоспособности (сравнительного анализа динамики продаж, операционной эффективности и финансовой устойчивости). При этом рассматриваю к покупке только крупные компании – с капитализацией более 2 млрд. долларов США. В целях диверсификации количество эмитентов в портфеле определил от 6 до 8 с равными долями. Стопы устанавливаю на уровне минус 10 процентов от цены покупки по каждой позиции.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор Trex Company и ANSYS

- 29 декабря 2019, 15:32

- |

Добрый день, друзья!

С одной стороны, уже почти наступил Новый Год и заниматься анализом финансового состояния эмитентов совсем нет никакого желания. В то же время, уже через три недели начнется публикация финансовых отчетов компаний фондового рынка США и к этому времени необходимо успеть сформировать список компаний, за отчетами которых необходимо следить с особым вниманием. Поэтому я продолжаю рассказывать об американских эмитентах, которые по моей оценке обладают высоким потенциалом конкурентоспособности.

Американская компания Trex Company (TREX) была основана в 1996 году. Её основным конкурентным преимуществом является технология, позволяющая получать «сплав» переработанных древесных волокон и полиэтилена. В результате применения этой технологии производится экологичный материал, по внешнему виду и фактуре напоминающий живую древесину, но не подверженный гниению, не требующий окраски и не боящийся вредителей.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор Zoetis и Globus Medical

- 22 декабря 2019, 15:31

- |

Добрый день, друзья!

Ожидая начало сезона отчетностей продолжаю рассказывать об американских эмитентах, которые по моей оценке обладают высоким потенциалом конкурентоспособности.

Американская компания Zoetis(ZTS) является мировым лидером по производству ветеринарных препаратов и вакцин. Компания была основана в 1952 году и до 2013 года являлась структурным подразделением Pfizer, после чего обрела самостоятельность.

Высокое качество препаратов компании обусловило уверенный рост денежных потоков компании и её капитализации: с 2015 по 2018 гг. годовая выручка компании возросла с 4 765 до 5 825 млн. USD, годовая прибыль – с 339 до 1 428 (более, чем в четыре раза!!!), а цена акции выросла с 45 до 125 USD.

Финансовые показатели компании за III квартал 2019 г. весьма впечатляют: рентабельность продаж превышает 27%, рост выручки к АППГ – около 7%, а коэффициент текущей ликвидности превышает 4,4х (более подробно с финансовыми показателями можно ознакомиться здесь: https://www.morningstar.com/stocks/xnys/zts/financials).

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: обзор Incyte и KLA

- 15 декабря 2019, 16:12

- |

Добрый день, друзья!

В состав моего текущего портфеля, сформированного в конце октября (https://smart-lab.ru/blog/571939.php), входит пять американских эмитентов: Intuitive Surgical, Edwards Lifesciences, Microsoft, Incyte и KLA.

О некоторых из них я уже рассказывал ранее (Intuitive Surgical – https://smart-lab.ru/blog/544842.php, Edwards Lifesciences – https://smart-lab.ru/blog/540848.php).

О Microsoft знают все. Об этой компании написано столько, что добавить что-то новое мне вряд ли удастся.

А вот Incyte и KLA не столь широко известны. И, поскольку, в своих предыдущих обзорах я подробно не рассказывал об этих эмитентах, настало время объяснить по каким причинам они оказались в моём портфеле.

Американская компания Incyte (INCY) была основана в 1991 году, основной вид деятельности – биофармацевтика. Самые известные лекарственные препараты компании – JAKAFI, Iclusig, Ruxolitinib, а также ряд других терапевтических средств от заболеваний, названиями которых

( Читать дальше )

Блог им. vds1234 |⚡️ Американские эмитенты: самая важная новость биржевой недели

- 08 декабря 2019, 12:13

- |

Добрый день, друзья!

Сегодня я не буду публиковать статистику своего портфеля американских эмитентов. Полагаю, что для мониторинга эффективности инвестиционной стратегии оптимальными являются ежемесячные отсечки. Поэтому свой сегодняшний пост посвящу самой важной новости фондовых рынков, опубликованной на прошлой неделе.

Нет, это не завершение крупнейшего в истории IPO Saudi Aramco (которое показало, что спрос на нефтяные активы очень слаб). И даже не решение ОПЕК о дополнительном сокращении добычи (интересно, ОПЕК будет бесконечно снижать свою долю на рынке?). И уж тем более – не очередная серия мыльной оперы об американо-китайских торговых переговорах (скоро уже почти год, как китайцы кормят американцев завтраками про светлое будущее, и, похоже, такой расклад устраивает всех).

Самая важная новость фондовых рынков прошлой недели – исторический максимум посещаемости Смарт-Лаба (о чём Тимофей сообщил здесь: https://smart-lab.ru/company/smartlabru/blog/578396.php). И это – не стёб. Дело в том, что Смарт-Лаб в последние годы стал самым авторитетным форумом для трейдеров и инвесторов в рунете. Для того, чтобы не выглядеть льстецом приведу два аргумента в подтверждение сформулированного тезиса.

( Читать дальше )

Блог им. vds1234 |Американские эмитенты: отчет за ноябрь 2019 г.

- 30 ноября 2019, 11:09

- |

Добрый день, друзья!

После формирования нового портфеля американских эмитентов (https://smart-lab.ru/blog/571939.php) прошёл месяц, а значит настало время подвести предварительные итоги инвестирования через оценку конкурентоспособности эмитентов.

Напомню, что 28.10.2019 г. (перед заседанием FOMC) я вновь сформировал портфель американских эмитентов, в который вошли компании, хорошо отчитавшиеся за 3 квартал 2019 г. Этот квартал частично прошел в условиях повышенных американо-китайских таможенных пошлин. Предположение состояло в том, что анализ финансовых результатов по итогам 3 квартала позволит определить компании, наименее подверженные негативному влиянию американо-китайского торгового противостояния.

На сегодняшний день портфель выглядит следующим образом:

Почти все эмитенты показали неплохой рост, подтверждая эффективность применения динамического метода оценки конкурентоспособности для формирования портфеля акций. Исключение составляет KLA (KLAC), резко просевшая 21 ноября после того как некто Timothy Arcuri (аналитик UBS) понизил свои прогнозы по нескольким производителям микропроцессоров (включая KLA).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс